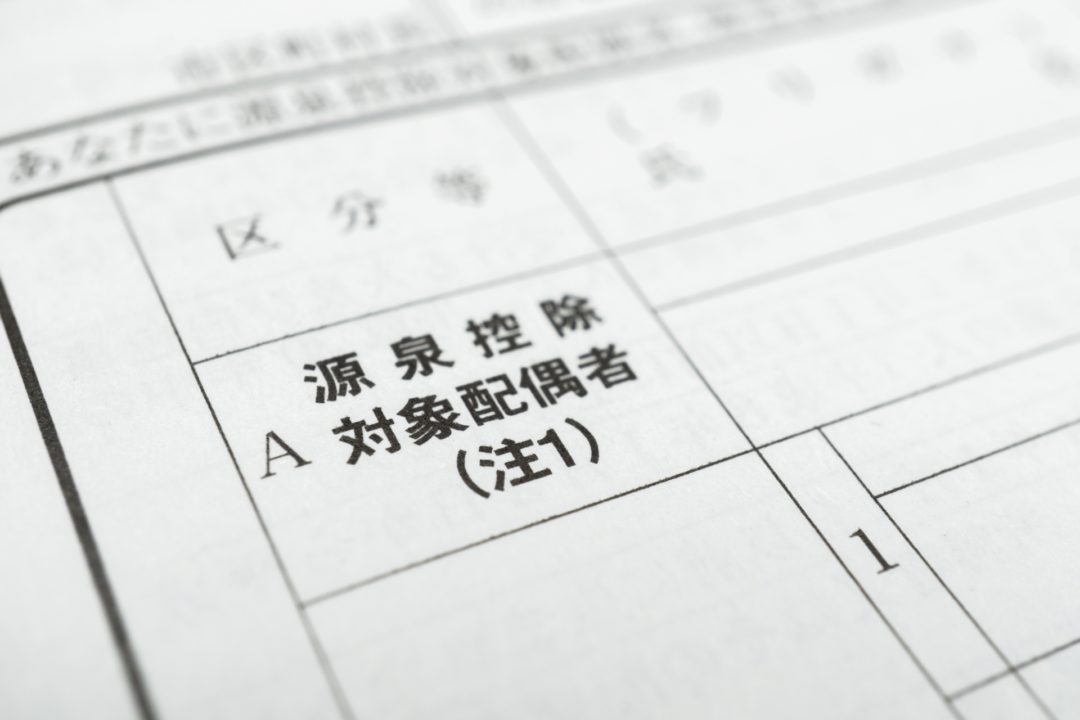

配偶者控除を受けるために5つの条件を押さえておきましょう

配偶者控除とは

配偶者控除とは、納税者に、収入のないまたは収入の少ない配偶者がいる場合に、納税者が控除を受けることのできる仕組みです。

配偶者控除の適用条件は、以前は、配偶者だけに要件がありましたが、2018年に制度が変わり、現在は納税者にも要件が設けられています。

配偶者控除の適用条件

配偶者控除を適用されるには、以下の条件を満たしている必要があります。

- 配偶者がいること

- 配偶者と生計を一にしていること

- 配偶者の年間所得金額が38万円以下であること(令和2年以降は48万円以下)

- 配偶者が、青色申告者の事業専従者として給与の支払を受けていない、または、白色申告者の事業専従者ではないこと

- 本人の合計所得金額が1,000万円以下であること

配偶者控除の適用を受けるには、これらの条件を満たさなければなりません。

配偶者がいること

配偶者控除を受けるためには、配偶者がいなければなりません。これは、民法の規定での配偶者である必要があるので、内縁関係の場合は該当しません。

配偶者と生計を一にしていること

配偶者と生計が同じである必要があります。同居している場合は問題ありません。

別居の場合も、勤務などの都合で別居しているが、お盆やお正月などの休みには一緒に過ごしている場合や、常に生活費や学資金の仕送りが行われている場合は、生計を一にしていることになります。

配偶者の所得に関して

配偶者の所得に関する項目として、以下の2つを満たしていなければなりません。

年間所得金額が38万円以下(令和2年以降は48万円以下)であること

サラリーマンの場合、給与所得控除が65万円(令和2年以降は55万円)があるため、配偶者の年間所得金額が38万円以下であるというのは、給与所得が103万円以下であるということになります。

青色申告者の事業専従者として給与の支払を受けていない、または、白色申告者の事業専従者ではないこと

事業所得がある場合などで、配偶者に給料を支払って経費にしている場合は、配偶者控除の適用外となります。

本人の合計所得金額が1,000万円以下であること

配偶者控除を受ける本人の合計所得が、1,000万円以下であるとも、適用を受けるための条件です。

サラリーマンなどの場合は、基礎控除や給与所得控除がありますので、給料の額面では1,220万円を超えるまでは、配偶者控除の適用をうけることができます。

配偶者控除の手続き方法

配偶者控除の手続きは、年末調整がある方は年末調整で、それ以外の方は確定申告の際に手続きを行う形となります。

年末調整に手続きが間に合わなかった場合は、翌年1月末日まで可能な年末再調整処理を行うか、3月15日までの確定申告で手続きを行うようにしましょう。

まとめ

- 一定の条件を満たす配偶者がいる場合には、配偶者控除の適用を受けることができる

- 控除を受けるには配偶者と納税者本人に条件がある

- 年末調整か確定申告の際に手続きを行う

コラムときどき雑記Column and Blog

寄付金と類似金の定義について

寄付金の定義 寄付金とは、寄付をする側に任意性があり、直接的な見返りなく提供された金銭のことです。見舞金や拠出金も寄付金に含まれます。 寄付金に該当しないもの(類似金)の定義 寄付行為に類似している、或いは寄付金名義の支 […]

法人への遺産相続について

遺産を法人へ相続させる場合 通常の遺産相続の場合、法定相続人である親族などが対象になります。では、法人の場合はどういった違いがあるのでしょうか?法人は法律上、相続権を持っていないため、遺産相続の際には、贈与という形をとる […]

印紙税について

印紙税とは 印紙税とは、契約書や領収書などを作成した際に納付しなければならない税金のことです。 印紙税は、印紙税法によって「課税文章」に定められている文章を作成した際に納付する必要があります。ただ、「課税文章」に該当して […]